目次

-

- 日本人の資産運用方法(NISAとつみたてNISAの利用法)

◇資産運用の原則

・固定支出を減らす(電気・ガス・水道・ネット回線・サブスク)

・物を増やさない(1購入2捨の原則等を使う)

・体験にお金を使う

・自分以外の人にお金を使う(最も幸福度の高いお金の使い方。ただし、前提として自身がある程度満たされていること)

・長期投資メインで運用する

金融市場はほとんどの場合、長期的に見れば上昇していきます。

自分の資産の一部を金融商品で保有するという考えで、値動きに惑わされずに10年単位で考えて待つのが原則です。

◇資本主義社会の原則と貨幣経済の宿命(なぜ預金ではなく資産運用が必要なのか)

現金ではなく何故資産運用が必要なのか。

その理由は主に2つあります。

資本主義社会においては市場が拡大し続ける原理が働く・・・お金を発行する為。政府や中央銀行は通貨発行権を持っています。そのため、不況時にはお金を刷って市場にお金を流して不況を回避しようとします。

ではそのお金はどこに入れるかというと金融市場です。その結果株を筆頭に金融市場の価格が押し上げられます。その結果インフレーションも誘発され物価が上がります。

もちろんそうなるとどこかでお金を入れるのを止めることになりますが、入れたお金を戻す(減らす)ことはないですよね。となると結果的にお金の総量は増え続ける宿命にあるということになります。

その場合現金で持っていた人と、成長する金融市場に資金を入れていた人では後者のほうがお金が増えやすいんですね。

人口ボーナス・・・「人口ボーナス」とは、社会が「多産多死」から「少産少子」の社会に切り替わる際に生じる、生産年齢人口(15歳以上65歳未満)がその他の人口の2倍以上ある期間のこと。

要するに人口が増えている状態のことです。

一般的に、新興国の人口構成比は若年層の人口が圧倒的に高い割合を占めていることが多いです。

でも、一旦出生率が下がると、その国は一時的に子どもが少なく、総人口における生産年齢人口の割合が高い時期を迎えることとなる。この時期が「人口ボーナス期」。

総人口における生産年齢人口の割合が高まれば、豊富な労働力が経済活動を活発にするだけでなく、教育や医療、年金などの社会福祉負担が少なくなり、資金を新しいビジネスに回すことができるようになる。

これが、人口ボーナス(期)にある国が経済成長する仕組み。

これから人口ボーナス期を迎える国はインド、ベトナム、フィリピン。

特にインドは英語が公用語でIT教育・ビジネスが盛んなため発展が強く期待できる。

日本においては少子高齢化によって人口減少が加速している「人口オーナス期」→市場規模の縮小、経済の衰退

逆に考えると30年間物価が上がっていない日本で稼いだお金を海外(市場が拡大している国)の金融商品(株や国債、インデックス型の投資信託やETF)に資金を変えておくことで、高い市場で増やしたものを安い市場で使用できるメリットがある

◇銀行預金のメリット・デメリット

【メリット】

元本割れしない(元金保証)

※ただし、ほとんどの場合銀行が破綻しても1,000万円までしか保証されない。預金の種類によってはそれすら保障のないものもある。

【デメリット】

・現金で銀行に預金しておくとゼロ金利政策の影響でお金は増えない。

(銀行に預けても年利0.001%~0.01%。インデックス投資であればほとんどの場合年利5~10%以上が期待できる。)

・日本以外の国々はほとんどの国が経済成長している。そのため、相対的に日本に預金をしていると、貨幣価値が下がっていく。

※他国では経済が成長するため、日本の数倍の割合の人が投資を行っている。(預金よりも増えるため)

・預金課税が国会でも検討され始めている→例:銀行に預金しておくと毎年1%課税しますよという制度

つまり、預金しているとお金が減る可能性も出てくるということ。

ではどうすれば資産を守れるのでしょうか。

まずはNISA(少額投資非課税制度)を利用してインデックス投資を行うのが長期投資のセオリーであり王道です。

まずはNISAの制度から見ていきます。

◇NISAと積み立てNISA

NISAには、2014年から始まった従来型「NISA」と、2018年から新たに始まった「つみたてNISA」の2種類があります。

1年間にどちらか1つしかできません。

両者の大きな違いは、非課税となる期間、年間上限額、そして、対象商品の3点です。概要は、以下の通りです。

NISA・・・株も信託も

つみたてNISA・・・信託のみ

2021年の非課税投資枠として、NISAかつみたてNISA、どちらか1つしか選べません。NISAは、1年間に120万円まで非課税枠がありますが、5年しか有効ではありません。単純計算すると5年間で、120万円×5年=600万円の非課税枠を使えることになります。

一方、つみたてNISAでは、40万円しか非課税枠が得られないものの、20年間有効です。単純計算すると20年間で、40万円×20年=800万円の非課税枠を使えることになります。とはいえ、NISAも早い段階で大きな金額を入れられるので、どちらが有利とは、一概には言えません。

【デメリット】

また、NISAもつみたてNISAもデメリットがあります。

それは通常の証券口座なら可能な

・損益通算ができない

・繰り越し控除ができない

ことです。

損益通算とは他の金融商品での損失を別の金融商品の利益と相殺して課税額を低くする制度のこと。

繰り越し控除とは損失を確定申告することで良く年以降に繰越すこと。

たとえば翌年に利益が出たら、前年度の損失と相殺して課税額を減らすことができます。

繰り越しは最大3年後まで。

とはいえ、積み立てNISAは特にリスクが低く、優良な商品に絞られているため、現状で損失が出ているものはないくらいです。

NISAでも同様の優良商品を選べば5年以内に損失が出る可能性は低いと考えられます。

もちろん、絶対はないので「投資は自己判断」ですが。

【NISAとつみたてNISAの選ぶ基準】

・投資成績が同等と考えた場合、非課税期間の長い積み立てNISA

・短期的に値上がりが期待できるものが見通せていて、積み立てNISAにはない商品を選ぶ場合はNISA

1年ごとにNISAとつみたてNISAを交互に使うこともできます。

2021年はNISAを使い、2022年はつみたてNISAにするといった具合です。

家族で使い分けることも良いと思います。

たとえば夫がNISA、妻がつみたてNISAにするとか、その逆などです。

◇インデックス投資とは?

市場に投資する商品(S&P500、NASDAQ、全世界等、日経225)

各証券会社やファンドが運用している商品で運用額が大きいほど信頼度が高くなりやすく、コストも下がりやすい。

トラッキングエラー・・・実際の市場の動き(利回り)との誤差のこと。監査料や運営コスト、時間差で必ず発生する。少ないほど優秀なファンド。

コスト:手数料、信託報酬

~おすすめ証券会社~

・楽天証券

・SBI証券

◇自己アフィリ方法

口座開設はアフィリエイトを通して行うとアフィリエイト報酬が1~3万円程度還元される場合も。

タイミングは12月に報酬が上がりやすいのでおすすめ。

1.会員登録

ハピタス:

A8:

2.ハピタスは「サービスでためる」から、A8は「セルフバック」からリスト通り、申し込んでください。

タイミングにより、金額が前後したり、キャンペーンで増額したりします。

※クレジットカード発行時の注意点

同じ日に3~5枚申し込むのがおすすめです。

その理由は、カード会社同士で情報共有されています。

同じ日に一気に申し込みすると情報共有前に審査が行われるため審査が通りやすくなります。

申し込み履歴は6カ月程度残りますので6カ月ごとに発行するサイクルを回すのがおすすめです。

◇ETF(上場投資信託)

ETFは「上場」と名の付く通り、普通の株と同じように証券市場で購入することができます。

手数料は投資信託に比較して安い(0.03%のものもある)場合が多いのが特徴です。

その中でも良いファンドのほうが手数料が安い傾向があります。

当然と言えば当然ですが、良いファンドは資金が集まりやすいため、スケールメリットが働きます。

その結果手数料も安くできるということですね。

ただし、積み立てNISAでは選べるETFが少ないため、新興国にも分散投資をしたい場合はNISAで下記ETFを購入するのがおすすめ。

長期投資はシャープレシオが重要です。

シャープレシオとは簡単に言うとリスク分散がどれだけ上手くできているか。

どれだけ安定した利回りが期待できるかの指数のことです。

米国株だけでは米国が何かあった時のリスクが高いです。

そのため全世界や新興国、金、コモディティ等に分散しておくことことでリスクを減らし、安定した利回りが期待できます。

とはいえ、そもそも単一株に比べてインデックス投資はリスクが低いので、少資金の場合はまずは米国インデックス投資というのはありです。

~おすすめETF~

・VOO(米国)信託報酬0.03%

現状の過去成績は全世界に比べて勝ち

・VT(全世界)信託報酬0.08%

新興国にも投資できる。アメリカの衰退のリスクヘッジになる

・VNM(マーケット・ベクトル ベトナムETF)信託報酬0.64%

・INDA(iShares モルガン指数追跡 インド ETF)信託報酬0.68%

・GLDM(SPDR Gold MiniShares Trust)信託報酬0.18%

アメリカ最大の取引量を誇るSPDR社GLDがiSharesのIAUに対して手数料が高いのでIAUにシェアをとられていたため対抗してつくられたETF。信託報酬の安い他社にシェアを奪われていたことに対抗して作られたため、信託報酬が安い。

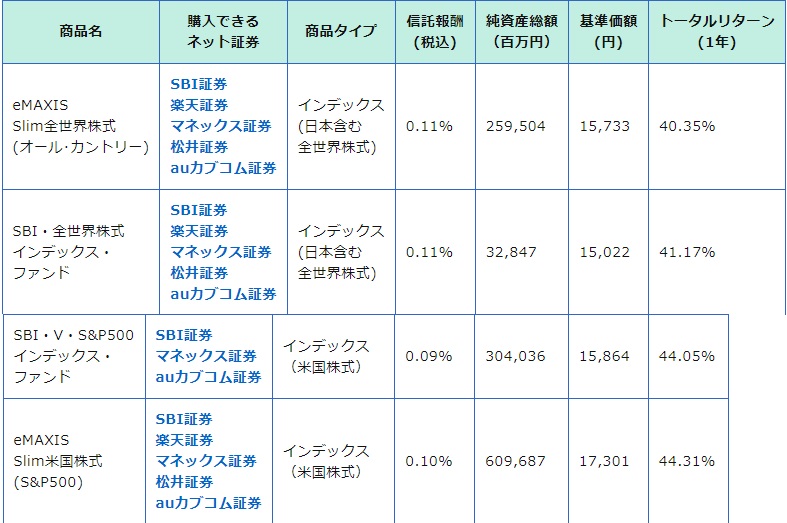

~つみたてNISAおすすめ銘柄~

【相続対策】

運用額や資産が増えて大きくなった場合は、生前贈与等の相続対策を早めに実施すること。

暦年贈与の相続税換算が3年~10年に変更される可能性が高い。

【まとめ】

・日本で預金しておくと資産減少リスクが高すぎるので、適切な資産運用を行い資産を守りましょう。

・アフィリエイトを通して証券口座を開く

・NISAやつみたてNISA口座を開く

・入金してインデックスファンドの商品を枠の中で購入する

⇒NISAの場合は「おすすめETF」から購入

⇒つみたてNISAの場合は「つみたてNISAおすすめ銘柄」から購入